相続税と贈与税の比較

財産の一部を生前贈与し、実際相続税がどれくらい節税できるのかを例示でご説明します。

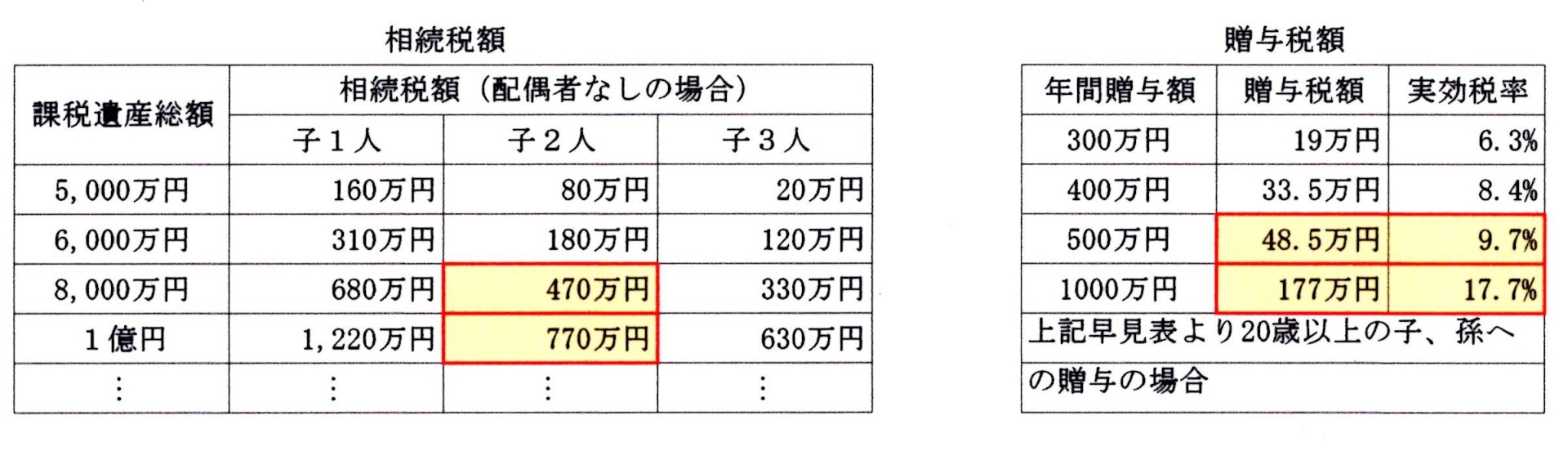

- 相続人は20歳以上の子供が2人いるとします。

- 課税遺産総額が1億円あるとします。

- そのうち2,000万円を子供2人に生前贈与し、課税遺産総額を8,000万円に減らします。

- これにより1億円に掛かる相続税770万円を470万円に節税します。

上記表中のとおり相続税は、770万円-470万円=300万円減少します。

2,000万円減少で300万円の相続税が減るので、率でいうと300万円÷2,000万円=15%となります。

|

対策① 子2人に1,000万円ずつ贈与するとします。 贈与税額は177万円×2人=計354万円となります。 つまり、300万円相続税を減らすために、354万円贈与税を支払うことになり計算上は不利になります。 相続税の税率が15%であったのが、贈与税の実効税率が17.7%であるためです。 |

|

対策② 子2人に500万円ずつ2年に分けて贈与します。 贈与税は2年合計で、48.5万円×2人×2年=194万円となり、計算上有利になります。 贈与税の実効税率9.7%<相続税の限界税率15%となるためです。 (年間子1人につき100万円で、10年に分けて生前贈与すれば、無税で相続税300万円を節税できることになります。) |

相続税が減る割合(この例では15%)と贈与税の実効税率に注意が必要ということです。

表中の贈与税の実効税率のとおり、年数・金額を分ければ分けるほど、相続税対策は有効になります。

今回はシンプルなケースで基本的な考え方をご紹介しましたが、配偶者が居て法定相続分通りに分割しない場合、各種特例を適用し課税価格や税額を減額できる場合、その後の財産の増加など、対策にはさまざまな要因が絡みますので、お早めにご相談下さい。お一人お一人の状況やご希望に沿ったシミュレーションを行うことができます。