相続税の計算方法

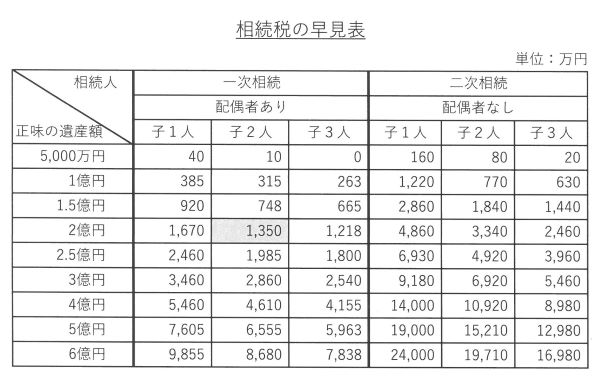

相続税の目安について

遺産を法定相続分で分けた場合の相続税の目安は、概ね以下の通りとなります。

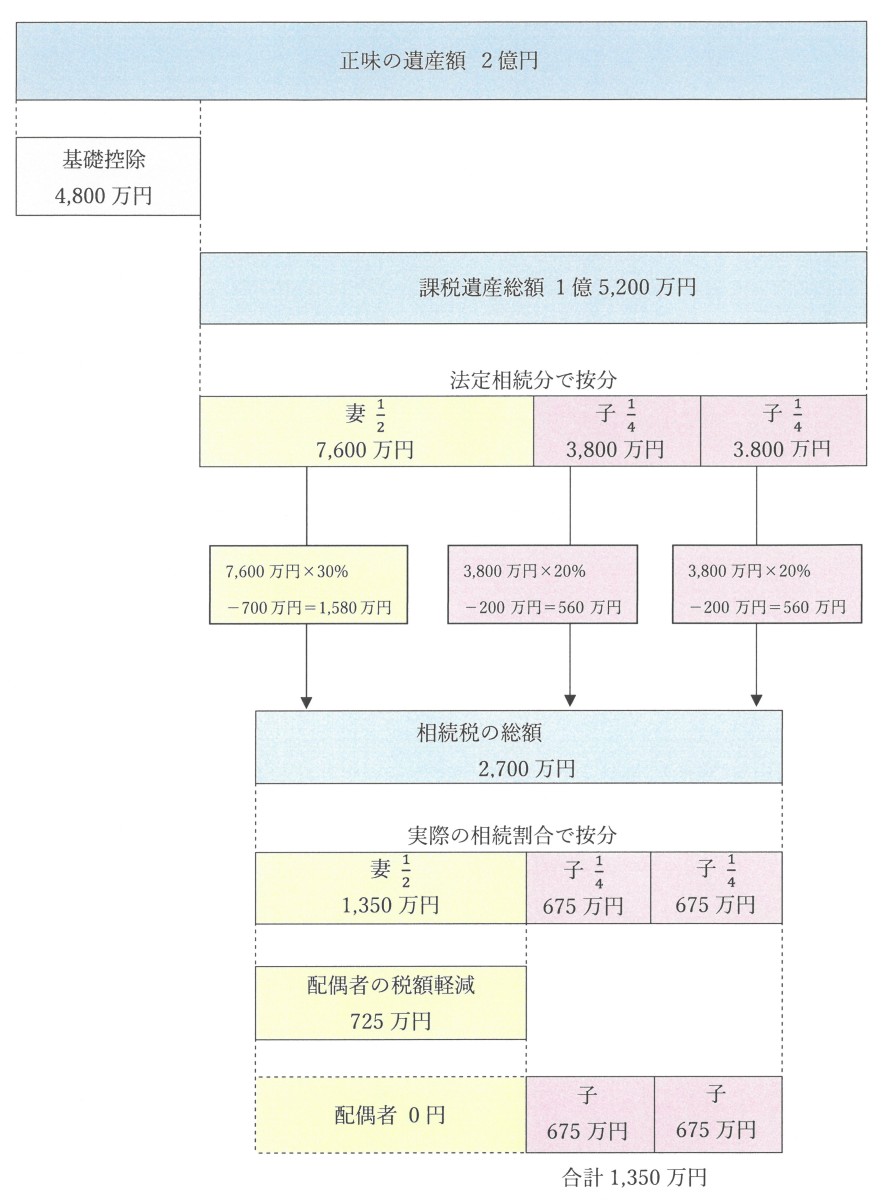

(例)配偶者と子供2人が法定相続人で、正味の遺産額2億円を法定相続分で分けた場合、下記の早見表により相続税の目安は総額1,350万円となります。

詳しい計算方法については、下記の相続税の計算方法をご覧ください。

一次相続欄……夫婦のうちどちらかが亡くなり、配偶者と子供がいる場合

二次相続欄……一次相続で残された配偶者が、亡くなった場合

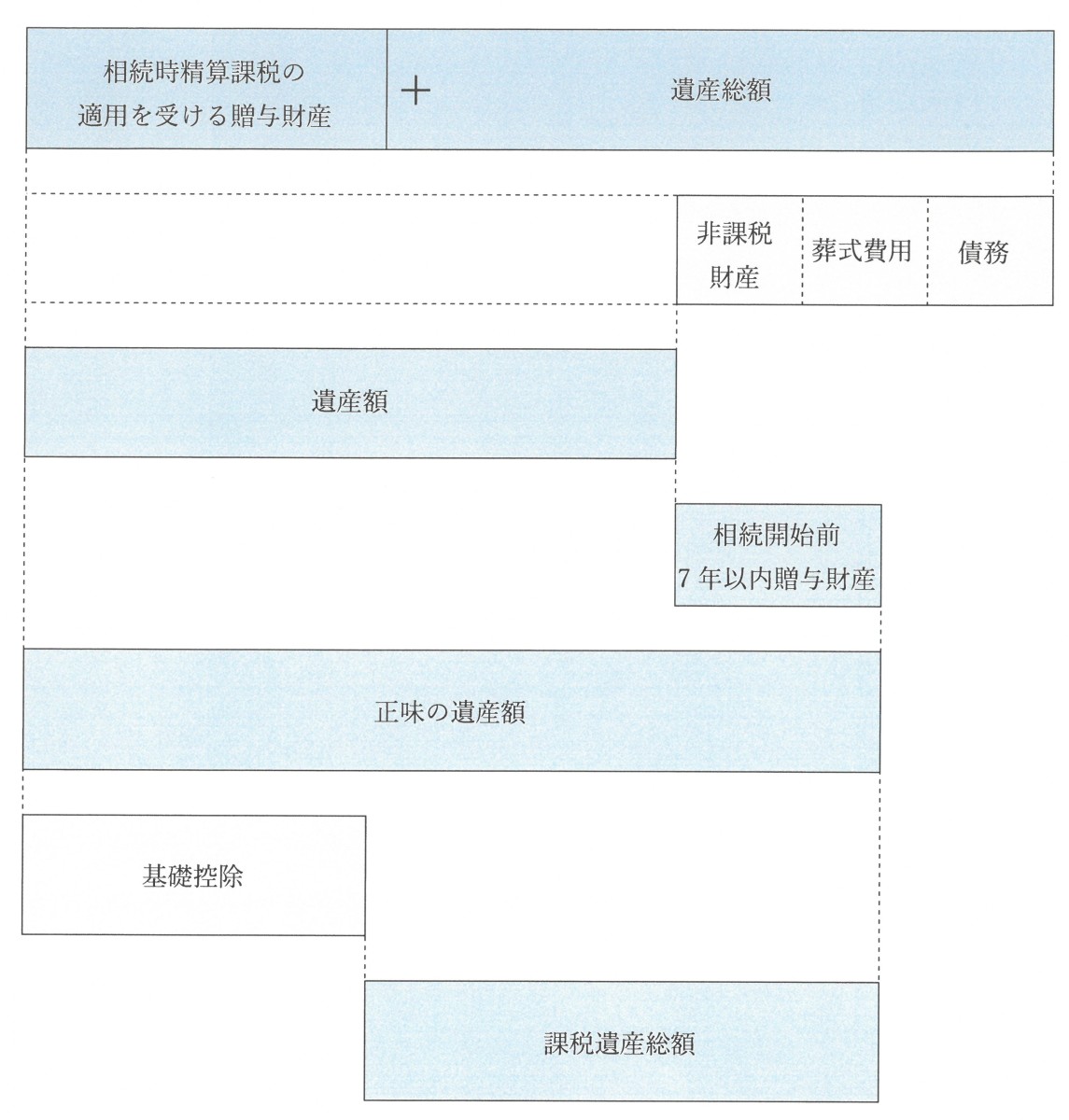

上記表中の正味の遺産額とは

遺産総額+相続時精算課税の適用を受ける贈与財産(贈与時の価額)ー(非課税財産(注1)、葬式費用、債務)+相続又は遺贈により財産を取得した方に係る相続開始前3年以内贈与財産。基礎控除(注2)を控除する前になります。

相続税の計算方法

(1)課税遺産総額の計算

1 墓所、仏壇、祭具など

2 申告期限までに国や地方公共団体、特定の公益法人に寄附した財産

3 死亡保険金の受取額のうち、500万円×法定相続人の数=非課税限度額となります。

例:相続人が3人の場合 500万円×3=1500万円が非課税となります。

4 死亡退職金の受取額のうち500万円×法定相続人の数=非課税限度額となります。

(計算は生命保険金の非課税と同様です)

3,000万円+600万円×法定相続人の数=基礎控除額

被相続人に養子がいる場合、上記算式の法定相続人の数に含める養子の数は、実子がいるときは1人(実子がいないときは2人)までとなります。「相続税の総額」の計算においても同じです。

(2)相続税額の計算

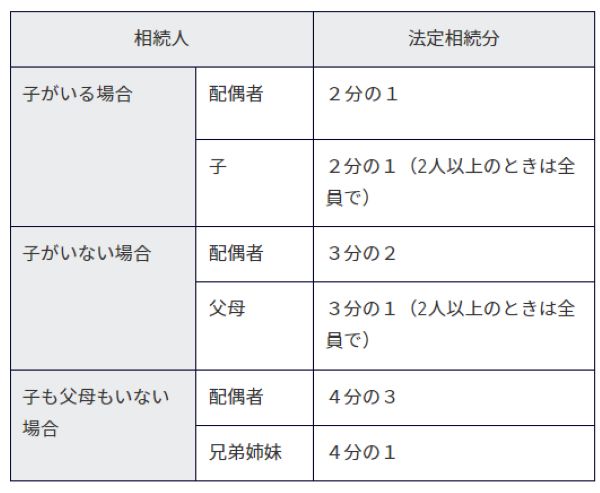

法定相続分

税額控除の概略

贈与税額控除(暦年課税分)

上記(1)③で加算された「相続開始前7年以内の贈与財産」の価額に対する贈与税額が控除されます。加算税、延滞税、利子税の額は含まれません。贈与税額控除(相続時精算課税分)

上記(1)①で加算された「相続時精算課税の適用を受ける贈与財産」の価額に対する贈与税額が控除されます。控除しきれない金額については還付を受けることができます。配偶者の税額軽減

上記(1)③で配偶者が取得した「正味の遺産額」が1億6,000万円までか、配偶者の法定相続分相当額までであれば、配偶者に相続税はかかりません。なお、配偶者控除を受けるためには、相続税申告書の提出が要件となります。

未成年者控除

相続人が18歳未満(令和4年3月31日以前の相続または遺贈については20歳となります)の方の場合は、18歳に達するまでの年数1年につき10万円が控除されます。18歳のなるまでの年数に1年未満の期間があるときは切り上げて1年として計算します。例えば、未成年者の年齢が15歳7か月の場合は、15歳として計算します。18歳までの年数は3年になりますので、未成年者控除額は、10万円×3年で30万円となります。未成年者本人の相続税額より未成年者控除額が大きい場合には、その引き切れない部分の金額をその未成年者の扶養義務者の相続税額から差し引きます。